Setiap menjalankan kegiatan bisnisnya, perusahaan akan selalu dipengaruhi oleh pajak, karena pajak selalu bersinggungan dengan hampir semua aspek bisnis yang dilakukan oleh perusahaan. Hal tersebut tidak terlepas karena perusahaan merupakan badan hukum dan juga merupakan objek pajak yang mempunyai Nomor Pokok Wajib Pajak (NPWP) dan Nomor Pokok Pengusaha Kena Pajak (NPPKP) dengan seluruh hak dan kewajiban yang harus dilaksanakan dalam bidang perpajakan. Pada kesempatan ini, akuntansi mandiri akan membahas tentang Akuntansi Pajak Penghasilan secara detail dan ringkas. mulai dari menghitung pajak tangguhan, beban pajak, jurnal yang harus disiapkan untuk pajak penghasilan perusahaan, dan lain sebagainya.

|

| Akuntansi Pajak Penghasilan |

Akuntansi Pajak Penghasilan - Jenis Pajak yang Berkaitan Dengan Perusahaan

Pajak yang dipotong atau dipungut oleh pihak lain:

- PPh Pasal 22

- PPh Pasal 23

- PPh Final Pasal 4 ayat (2)

- PPN Masukan

Pajak yang dipotong atau dipungut (pada saat sebagai pemotong/pemungut):

- PPh Pasal 21/26

- PPh Pasal 23

- PPh Final Pasal 4 ayat (2)

- PPN Keluaran

Pajak yang disetor:

- PPh Pasal 25

- PPh Pasal 28a atau 29

- PBB

- BPHTB

- Bea Materai

- Pajak daerah

- dan pajak lainya

Piutang / pajak dibayar dimuka / kredit pajak:

- PPh Pasal 22

- PPh Pasal 23

- PPN Masukan

Akuntansi Pajak Penghasilan - PSAK 46: Pajak Penghasilan

PSAK 46 mempunyai tujuan mengatur perlakuan akuntansi untuk pajak penghasilan yakni bagaimana menghitung konsekuensi pajak atas pemulihan (penyelesaian) jumlah tercatat aset (liabilitas) di masa depan yang diakui pada laporan posisi keuangan entitas dan transaksi-transaksi atau kejadian-kejadian lain pada periode kini yang diakui pada laporan keuangan entitas. Selain itu, PSAK 46 mengatur tentang pengakuan aset pajak tangguhan yang berasal dari sisi rugi yang dapat dikompensasi ke tahun berikutnya.

PSAK 46 mengatur tentang akuntansi pajak penghasilan. Pajak penghasilan termasuk semua pajak dalam negeri maupun luar negeri yang didasarkan pada laba kena pajak. Pajak penghasilan termasuk: pemotongan pajak entitas anak, entitas asosiasi atau ventura bersama atas distribusi kepada entitas pelapor.

PSAK 46 tidak berlaku atas transaksi berikut:

Hibah pemerintah (PSAK 61: Akuntansi Hibah dan Pengungkapan Bantuan Pemerintah) atau kredit pajak investasi tapi berlaku atas perbedaan temporer yang dapat ditimbulkan dari hibah tersebuh atau kredit pajak investasi.

Akuntansi Pajak Penghasilan - Laba Akuntansi VS Laba Fiskal

Hubungan antara laba akuntansi dengan laba fiskal (laba menurut pajak) dapat dilihat dari gambar berikut ini:

|

| Laba komersil VS Laba Fiskal |

Laporan keuangan komersial disusun berdasarkan standar akuntansi yang berlaku umum (PSAK), sedangkan laporan keuangan fiskal disusun berdasarkan prinsip-prinsip yang berlaku dalam Undang-Undang Perpajakan. Perbedaan prinsip-prinsip pengakuan dan pengukuran pada PSAKdan Undang-Undang Pajak tersebut menimbulkan adanya beda/difference yang menjadi2 jenis yaitu beda temporer dan beda tetap. Ruang lingkup dari PSAK 46: Pajak Penghasilan mencakup tentang Beda Temporer, namun tidak termasuk Beda Permanen.

Akuntansi Pajak Penghasilan - Beda Temporer Kena Pajak dan Beda Temporer yang Dapat Dikurangkan

Beda temporer dibedakan menjadi 2 jenis yakni:

A. Beda Temporer Kena Pajak

Beda temporer kena pajak (Future Taxable Temporary Difference) yaitu beda yang menimbulkan jumlah kena pajak dalam penentuan laba (rugi) kena pajak dimasa yang akan datang jika jumlah tercatat aset atau liabilitas tersebut diselesaikan/direalisasikan. Beda temporer kena pajak diakui sebagai Liabilitas Pajak Tangguhan (Deffered Tax Liabilities). Semua perbedaan temporer kena pajak diakui sebagai liabilitas pajak tangguhan, kecuali jika timbul perbedaan temporer kena pajak yang berasal, dari:

- Pengakuan awal goodwill

- Pada saat pengakuan awal aset atau liabilitas dari suatu transaksi yang bukan transaksi kombinasi bisnis dan pada saat transaksi, tidak mempengaruhi laba akuntansi dan laba kena pajak (rugi pajak)

B. Beda Temporer yang Dapat Dikurangkan

Beda temporer yang dapat dikurangkan (Future Deductible Temporary Difference) yakni beda yang menimbulkan jumlah yang dapat dikurangkan dalam penentuan laba (rugi) kena pajak pada periode masadepan jika jumlah tercatat aset atau liabilitas tersebut diselesaikan/direalisasikan. Beda temporer yang dapat dikurangkan diakui sebagai aset pajak tangguhan (Deffered Tax Asset). Aset pajak tangguhan diakui untuk seluruh perbedaan temporer yang dapat dikurangkan, sepanjang kemungkinan besar bahwa laba kena pajak akan tersedia dalam jumlah yang cukup memadai sehingga perbedaan temporer dapat dikurangkan tersebut bisa dimanfaatkan, kecuali jika aset pajak tangguhan yang timbul dari pengakuan awal aset atau pengakuan awal liabilitas dalam transaksi berikut:

- Bukan berasal dari transaksi kombinasi bisnis

- Pada saat transaksi, tidak mempengaruhi baik laba akuntansi maupun laba kena pajak (rugi pajak)

- Namun, untuk perbedaan temporer dapat dikurangkan dihubungkandengan investasi entitas anak, cabang, dan entitas asosiasi, serta ventura bersama, maka aset pajak tangguhan harus diakui dengan cara khusus.

Akuntansi Pajak Penghasilan - Contoh Kasus Akuntansi Pajak Tangguhan 1

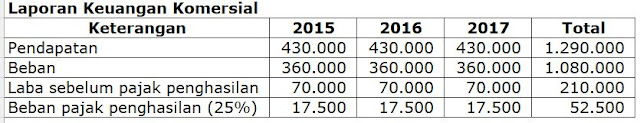

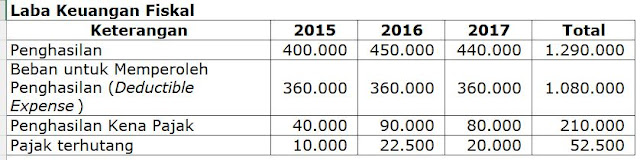

Laporan keuangan PT. Kakao menunjukan pendapatan dan beban untuk tahun 2015 - 2017 masing-masing sebesar Rp 430.000 dan Rp 360.000 (dalam jutaan rupiah). Sedangkan, laporan pajak menunjukan penghasilan untuk masing-masing tahun 2015 - 2017 sebesar Rp 400.000, Rp 450.000, dan Rp 440.000 (dalam jutaan rupiah) dan biaya masing-masing tahun sebesar Rp 360.000. Tarif pajak penghasilan badan sebesar 25%.

- Berapa beban pajak penghasilan dan pajak penghasilan yang terutang ?

- Hitung beda temporer kena pajak atau beda temporer yang dapat dikurangkan beserta pajak tangguhan yang terkait !

- Jurnal apa saja yang perlu dibuat oleh PT. Kakao ?

Jawaban:

Beban pajak penghasilan dan Pajak penghasilan terhutang:

|

| Beban pajak penghasilan |

|

| Pajak terhutang |

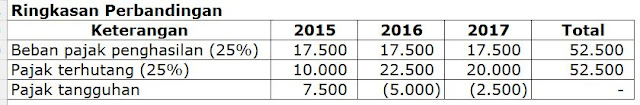

Pajak tangguhan (beda temporer)

|

| Beda Temporer |

Jurnal yang perlu dibuat adalah sebagai berikut:

Dr. Beban pajak kini Rp 17.500

Dr. Beban pajak tangguhan Rp 7.500

Cr. Utang pajak kini Rp 17.500

Cr. Liabilitas pajak tangguhan Rp 7.500

Tahun 2016 - Mencatat pajak kini dan pajak tangguhan

Dr. Beban pajak kini Rp 22.500

Dr. Liabilitas pajak tangguhan Rp 5.000

Cr. Utang pajak kini Rp 22.500

Cr. Manfaat pajak tangguhan Rp 5.000

Tahun 2017 - Mencatat pajak kini dan pajak tangguhan

Dr. Beban pajak kini Rp 20.000

Dr. Liabilitas pajak tangguhan Rp 2.500

Cr. Utang pajak kini Rp 20.000

Cr. Manfaat pajak tangguhan Rp 2.500

Akuntansi Pajak Penghasilan - Dasar Pengenaan Pajak dan Contoh Soal

Dasar Pengenaan Pajak (DPP) merupakan nilai yang terkait dengan aset atau liabilitas untuk tujuan pajak. Dasar pengenaan pajak aset merupakan jumlah yang dapat dikurangkan, untuk tujuan pajak, sedangkan dasar pengenaan pajak liabilitas adalah jumlah tercatat dikurangi dengan liabilitas dikurangi dengan jumlah yang dapat dikurangkan untuk tujuan pajak berkenaan dengan liabilitas tersebut pada periode yang akan datang.

Untuk lebih jelasnya, simak contoh soal berikut ini:

Berikut ini adalah beberapa aset dan liabilitas dari PT. Tanoti sebagai berikut:

- Aset berupa kendaraan dengan harga perolehan Rp 200 juta, akumulasi penyusutan Rp 40 juta. Untuk tujuan pajak, kendaraan tersebut disusutkan sebesar Rp 50 juta setiap tahun.

- Piutang usaha sebesar Rp 500 juta dimana seluruh pendapatan yang terkait dengan piutang tersebut sudah diakui dalam laba kena pajak

- Piutang sewa dengan nilai tercatat sebesar Rp 175 juta. Pendapatan sewa dikenakan pajak pada saat diterima (cash basis)

- Beban utilitas yang masih harus dibayar sebesar Rp 75 juta. Seluruh beban tersebut akan dikurangi untuk kepentingan pajak dengan cash basis.

- Beban pemeliharaan yang masih harus dibayar sebesar Rp 60 juta. Seluruh beban ini sudah dikurangkan untuk kepentingan pajak.

Maka DPP masing-masing aset dan liabilitas tersebut adalah ?

Jawaban:

|

| DPP aset/liabilitas pajak tangguhan |

Akuntansi Pajak Penghasilan - Akuntansi Untuk Net Operating Lease

Aset pajak tangguhan diakui untuk akumulasi rugi pajak sebelum dikompensasi dan kredit pajak belum dimanfaatkan apabila besar kemungkinan laba kena pajak masa depan akan memadai untuk dimanfaatkan dengan rugi pajak belum dikompensasi dan kredit pajak belum dimanfaatkan. Pada setiap akhir periode pelaporan, entitas menilai kembali aset pajak tangguhan secara rutin.

Akuntansi Pajak Penghasilan - Hal Spesifik yang Diatur PSAK 46

1. Aset yang dicatat dengan nilai wajar

Jika revaluasi atau penyajian kembali aset tidak mempengaruhi laba kena pajak, DPP aset tidak disesuaikan sehingga terdapat perbedaan temporer. Pemulihan jumlah tercatat di masa depan akan menghasilkan aliran manfaat ekonomi kena pajak.

2. Kompensasi kerugian dan kredit pajak belum dimanfaatkan

Aset pajak tangguhan diakui untuk akumulasi rugi pajak belum dikompensasi dan kredit pajak belum dimanfaatkan apabila besar kemungkinan laba kena pajak masa depan akan memadai untuk dimanfaatkan dengan rugi pajak sebelum dikompensasi dan kredit pajak belum dimanfaatkan.

Demikian penjelasan dari kami terkait dengan akuntansi pajak penghasilan. Jika kamu merasa masih bingung, coba kerjakan latihan soal mulai dari yang termudah sembari membaca teori nya lagi. Selamat belajar Akuntansi Pajak Penghasilan

Posting Komentar