Perhitungan PPh Pasal 21 dihitung dengan tarif berdasarkan Pasal 17 ayat (1) dipotong untuk setiap Masa Pajak. Tarif tersebut diterapkan dari perkiraan jumlah penghasilan teratur dan penghasilan tidak teratur (jika ada) yang akan diperoleh selama periode 1 tahun. Artikel ini merupakan materi terusan dari artikel sebelumnya yang berjudul Cara Perhitungan PPh 21. Pada kesempatan ini, tim akuntansi mandiri akan menjelaskan tentang Perhitungan PPh 21 untuk karyawan. Yuk kita simak penjelasan lengkapnya!

Pemotongan PPh Pasal 21 per masa pajak

Jumlah PPh Pasal 21 yang harus dipotong untuk setiap masa pajak dari karyawan adalah sebagai berikut:

- Penghasilan teratur = (PPh Pasal 21 atas penghasilan teratur dalam 1 bulan x 12) / 12

- Penghasilan tidak teratur = ((PPh Pasal 21 atas penghasilan teratur dalam 1 bulan x 12) + PPh Pasal 21 atas penghasilan tidak teratur) - (( PPh Pasal 21 atas penghasilan teratur dalam 1 bulan x 12) / 12)

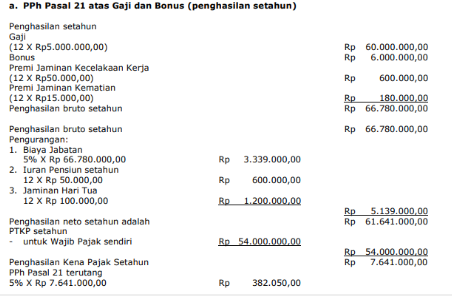

Contoh perhitungan PPh Pasal 21 karyawan

Contoh perhitungan PPh 21 bukan karyawan berkesinambungan

PPh 21 bukan karyawan berkesinambungan merupakan pajak yang dikenakan atas imbalan yang diberikan kepada bukan karyawan yang dibayar lebih dari satu kali dalam satu tahun kalender. Tarif Pasal 17 UU PPh yang diterapkan atas jumlah kumulatif dari setiap pembayaran. Jumlah pengurang PTKP yang digunakan adalah PTKP per bulan. Pada contoh ini merupakan bukan karyawan yang bekerja secara berkesinambungan dan mendapatkan imbalan dari satu pemberi kerja dalam satu kalender.

Pasti penasaran dengan yang saya tandai kuning ? clue nya adalah pada bulan Juni, Tuan Raden telah melewati lapisan tarif 5% yakni 60.000.000.

Contoh perhitungan PPh 21 bukan karyawan tidak berkesinambungan

PPh 21 bukan karyawan tidak berkesinambungan adalah pajak yang dikenakan atas imbalan kepadabukan pegawai yang dibayar atau terutang hanya satu kali dalam kalender sehubungan dengan pekerjaan, jasa, atau kegiatan. Sebagai contoh adalah sebagai berikut:

Bu Nadya merupakan MC untuk memandu acara Gebyar BCA 2022. Dari jasa yang diberikan tersebut, Bu Nadya menerima honor sebesar Rp 30 juta. Berapakah PPh 21 yang harus dipotong ?

PPh 21 = 50% x Rp 30 juta x 5% = Rp 750.000

Syarat perhitungan bukan karyawan menggunakan PTKP

Perhitungan PPh 21 bukan karyawan bisa mendapatkan pengurangan PTKP dengan memenuhi beberapa syarat berikut ini:

- Mempunyai NPWP

- Memiliki satu pemberi kerja

- Mempunyai penghasilan berkesinambungan

Syarat diatas harus terpenuhi semua agar dapat memanfaatkan pengurangan PTKP, jika salah satu tidak terpenuhi maka perhitungan pajaknya tidak boleh memanfaatkan PTKP. Secara ringkas, teman-teman bisa memperhatikan tabel dibawah ini:

Jika wajib pajak tidak mempunyai NPWP maka akan dikenai PPh 21 yakni 20% lebih tinggi.

Demikian penjelasan perhitungan PPh 21 karyawan, bukan karyawan berkesinambungan, dan bukan karyawan tidak berkesinambungan. Semoga bermanfaat dan selamat belajar Perhitungan PPh 21 karyawan.

Posting Komentar